2020.10.07 お役立ち情報

固定資産税はいくら掛かる?算出方法や軽減措置・安く抑える方法も解説

マイホーム購入を検討する上では、住宅取得費用だけでなく、住み始めてからの維持費用についても考えておく必要があります。

その中でも、固定資産税は住宅を持ち続ける限り支払いが続くものであり特に注意が必要です。

そこで今回は、住宅取得に対して固定資産税がいくら掛かるかについて解説しますので、マイホーム購入を検討中の方は、ぜひとも最後までお付き合いください。

目次

そもそも固定資産税とは

固定資産税とは、毎年1月1日時点で、所有する固定資産に課される税金のことです。

固定資産には、土地や家屋といった不動産に加え、事業用の償却資産も含まれます。

・不動産

・償却資産

順番に解説します。

不動産

固定資産税を課される土地にはそれぞれ農地や山林、墓地、ため池などの地目が定められています。

一般的に売買が多い地目は宅地で、住宅だけでなく店舗や工場、倉庫といった建物の敷地や建物の維持もしくは目的を果たすために必要な土地は、基本的にすべて宅地に含まれることを覚えておきましょう。

家を建てる場合に宅地ではない地目の土地を購入するケースでは、地目の書き換え(地目変更登記)をしなければなりません。

いずれの地目にも該当しない土地は雑種地に分類されます。

また、固定資産税の対象となる建物には住戸や店舗、工場、倉庫などあらゆる建築物が含まれる点を押さえておきましょう。

償却資産

多くの分野で事業を進めるためには、機械装置・工具・器具・構築物・備品・船舶・航空機といった事業用の資産が必要であり、これらは固定資産税の課税対象です。

何年にもわたって使用するものなので、法人税法または所得税法上、減価償却の対象とすることが定められています。

自動車は自動車税の対象となるため、償却資産に含まれません。

特許権などの無形固定資産も対象外です。

固定資産税がいくらかの算出方法とは

固定資産税は毎年1月1日の時点で、固定資産税台帳に登録されている資産に対して課税されます。

標準税率は1.4%で、次のような算式で算出できます。

固定資産税額=課税標準額×税率1.4%

※税額の計算では課税標準額の1,000円未満を切り捨て

ただし、税率は自治体が独自に設定できるため、これより高い税率が課されるエリアもあることを覚えておきましょう。

「土地と建物」「償却資産」は、それぞれについて別に課税標準額を算出します。

・土地の課税標準額の算出方法

・建物の課税標準額の算出方法

・償却資産の課税標準額の算出方法

順番に解説します。

土地の課税標準額の算出方法

土地の固定資産税を算出する際は、次のような方法で進めていきます。

つまり、固定資産税額を把握するには課税標準額が必要だということです。

1.固定資産税評価額の算出

2.それをもとにした課税標準額の算出

3.それをもとにした税額の算出

固定資産税評価額は、「固定資産税路線価」から算出します。

これとは別に相続税や贈与税の算出に使われる「相続税路線価」もあるので混同しないように注意しましょう。

路線価は道路ごとに土地面積1平米当たりの評価額を定めたものであり、その価格に面積をかけたものが、その道路に面する土地の固定資産税評価額です。

土地に関してはいくつかの特例が用意されていて、「固定資産税評価額=課税標準額」とはなりません。

特に住宅用地(一戸建て住宅やアパート、マンションなどの敷地と、その敷地と一体となった庭や専用駐車場など)では、次の2つの特例を考慮して計算します。

| 区分 | 適用面積 | 特例措置 |

|---|---|---|

| 小規模住宅用地の特例 | 住宅用地の住戸1戸につき200平米までの部分 | 評価額×1/6 |

| 一般住宅用地の特例 | 住宅用地の住戸1戸につき200平米を超える部分 | 評価額×1/3 |

固定資産税評価額が3,000万円で面積が60坪(198㎡)の土地に関して、課税標準額は次のような算式で算出できます。

標準課税額=3,000万円×1/6=500万円

建物の標準課税額の算出方法

建物の固定資産税評価額は、「再建築価格方式」を用いて算出します。再建築価格は、今と同じ建物を今と同じ土地に建てた場合にかかると想定される金額のことです。

まず間取りや構造はもちろん、建材や設備なども考慮して再建築価格を算出します。

建物は経年劣化により価値が下がるため、経年減点補正率をかけて評価額を算出することになります。

建物の課税標準額=評点1点あたりの価額(資材費や労務費の地域格差などを反映するための補正率)×床面積×単位面積あたりの再建築費評点×経年減点補正率

ただ、この計算に必要な再建築価格はなかなか自分で算出できるものではありません。

新築の場合、固定資産税評価額はおよそ購入価格の7割と考えられます。もちろん諸条件によって変わってくるので多少ずれることもあるでしょうが、納税額の目安を考える際はその概算で考えておきましょう。

新築住宅は「新築住宅の税額軽減の特例(令和6年3月末まで)」が受けられるため、床面積120平米以下の部分の固定資産税が2分の1に軽減されます。

軽減措置が受けられる期間は、次の通りです。

・3階建て以上の中高層耐火住宅(マンションなど):5年

・上記以外の住宅:3年

・3階建て以上の中高層耐火住宅(マンションなど)で長期優良住宅:7年

・上記以外の長期優良住宅:5年

これらの特例を受けるには、次のような要件も満たす必要があります。

・専用住宅もしくは店舗併用住宅

(店舗併用住宅の場合は居住用部分の割合が2分の1以上)

・居住部分の床面積が50平米以上280平米以下

◎共同住宅の場合、居住部分の床面積に共用部分(廊下、階段、ロビーなど)の床面積を戸数で按分した面積を加える

◎一戸建て以外の賃貸住宅は、一戸につき40平米以上280平米以下

償却資産の標準課税額の算出方法

償却資産は取得年月と取得時の価格、耐用年数などに応じて、評価額を算出します。

具体的には、取得価額に減価残存率をかけて評価額を求めます(1円未満切り捨て)。評価額が取得価額の5%を下回ったら、取得価額の5%を評価額としましょう。

前年中に取得した資産とそれより前に取得した資産では、計算方法が異なります。減価率は耐用年数に応じて変わってくるので、「耐用年数に応ずる減価率表」で確認してください。

税務署が発行する「申告の手引き」の中に記載されています。

固定資産税の軽減措置

固定資産税の軽減措置について以下の通りまとめていますので、概要を把握して住宅取得後の家計の負担を減らすように努めてください。

・土地に対する軽減措置

・建物に対する軽減措置

・減税措置には申請が必要になる

順番に解説します。

土地に対する軽減措置

住宅用地に対する軽減措置として、固定資産税の課税標準を減額する制度があります。

200㎡以下の小規模住宅用地については、課税標準が1/6に減額され、200㎡を超える一般住宅用地については課税標準が1/3に減額される内容となり、適用の期限に定めはありません。

建物に対する軽減措置

新築住宅に対する軽減措置として、固定資産税の課税額を一定期間、1/2に減額する特例があります。

一般の住宅については3年間、中高層耐火住宅については5年間、床面積120㎡相当部分が減額の対象となり、長期優良住宅については2年間の延長がある点に注目です。

減税措置には申請が必要になる

減税措置を受けるためには自らで申請が必要となりますので、住宅用への転用及び建築後の翌年1月31日までに申告して、手続きに漏れがないように注意しましょう。

手続き方法としては、住宅用地等申告書を作成の上、お住まいの自治体へ提出してください。

固定資産税の費用相場

固定資産税の費用相場は、敷地の広さや立地、住宅のグレードにより幅がありますが、おおよその費用相場を以下の通りまとめています。

・一戸建ての場合

・マンションの場合

順番に解説します。

一戸建ての場合

一戸建ての固定資産税の費用相場は、約10〜15万円前後となります。

構成の比率としては、建物が3割、土地が7割となりますので、地価の高いエリアで広い敷地を購入するケースでは注意が必要です。

また、マンションよりも特例の適用期間が短いものの、築年数の経過による経年減価補正により、負担が減るスピードが早いことを覚えておきましょう。

マンションの場合

マンションの固定資産税の費用相場は、約10万円前後となります。

構成の比率として、建物が7割、土地が3割となりますので、地価の高いエリアでも固定資産税の負担が大きくなりにくいことが特徴です。

ただし、マンションの敷地は専有面積の広さにより按分されますので、広い部屋を購入する場合は、固定資産税の負担が増えることとなります。

また、戸建てに比べて経年による残価率が下がりにくい点も注意が必要です。

固定資産税の手続き・納税方法

不動産の固定資産税に関しては、基本的に手続きは特に必要ありません。

所得税などと違って申告制ではなく、税務署の指示に従って納税するだけです。

償却資産は評価額の合計が150万円以上の場合、自分で申告する必要があります。

ただし、長期優良住宅の軽減を受ける場合は、固定資産税が最初に課税される年の1月末までに市町村へ届出を行いましょう。

家や土地を購入すると、物件の所有者を登記することになります。

各自治体では1月1日時点における登記情報をチェックし、それをもとに課税額を算出します。

毎年4~6月になると、納税通知書が物件の所有者のもとに送られてくるので、それに従って税金を納めましょう。

納税通知書とともに納付書が送られてくるので、それを使って市税事務所や金融機関、コンビニエンスストアなどで支払います。

口座振替の自動引き落としを登録しておけば、都度の支払い手続きが必要ありません。

口座から自動的に引き落とされれば、納付忘れによる延滞税の発生が防げます。

近年では、クレジットカード支払いが可能な自治体も増えてきました。

1期から4期に分けて分納することもできますし、一括払いすることもできます。

期ごとの納付期限は、各自治体で異なりますので事前にチェックしておきましょう。

固定資産税を少しでも安く抑える方法

固定資産税を少しでも安く抑えるための方法がいくつかあります。

これらに加え、口座引き落としを登録しておき、延滞税の発生を抑えることも固定資産税の節税といえるかもしれません。

納付書に書かれている内容が間違っていることもあるので、納付前には念のため内容をチェックしておきましょう。

・クレジットカード決済

・災害に遭った場合は減免を利用

・各種減税制度の利用

順番に解説します。

クレジットカード決済

自治体によっては、固定資産税の支払いにクレジットカードが利用できます。

カードを使えば各カード会社からポイントが付与されるので、通常通り納めるよりもお得に納付できるでしょう。

ただし、クレジットカードの利用には決済手数料がかかる場合もあるので注意してください。

決済手数料と付与ポイントを比較し、お得になりそうであれば利用を検討しましょう。

災害に遭った場合は減免を利用

近年の自然災害の猛威には、目を見張るものがあります。

台風やゲリラ豪雨による風水害、地震、火災。

こうした災害によって被害を受けた人に対しては、固定資産税の減免制度が用意されています。

固定資産税は自治体が徴収する地方税なので、対象となる被害の程度や適用条件は、各自治体によって異なります。

また、減免制度を利用する際は申請が必要となるため、「対象になるかも」と思った方は自治体に問い合わせてみましょう。

金額が間違っていた場合は、審査の申し出ができます。

各種減税制度の利用

固定資産税には新築住宅の特例のほかにも、「耐震改修促進税制」「グリーン投資減税」「バリアフリー改修促進税制」など、さまざまな減税制度が用意されています。

制度の対象となれば税額を大きく減らせるので、自分の住宅で当てはまる減税制度がないか確認してみましょう。

固定資産として評価される対象物や相場を調べておこう

固定資産税には新築住宅の特例のほかにも、「耐震改修促進税制」「グリーン投資減税」「バリアフリー改修促進税制」など、さまざまな減税制度が用意されています。

制度の対象となれば税額を大きく減らせるので、自分の住宅で当てはまる減税制度がないか確認してみましょう。

・土地の評価額 1,500万円(小規模住宅用地)

・住宅の評価額 1,500万円(新築)

・税率 1.4%(標準税率)

土地の固定資産税=1,500万円×1/6×1.4%=3.5万円

建物の固定資産税=1,500万円×1/2×1.4%=10.5万円

合計 14万円

このように、評価額がわかればおおよその課税額が算出できます。

自治体によって条件や特例が異なることがあるので、この計算はあくまでも目安と考えてください。

詳しくは自治体窓口で確認してみましょう。

固定資産税を滞納する危険性

日本国民には「納税の義務」が課されているので、固定資産税の納付を怠るとさまざまなペナルティが課されます。

具体的には、次のようなリスクが考えられます。

・財産の差し押さえ

・延滞税の発生

・早めの相談を心がける

順番に解説します。

財産の差し押さえ

1年以上連続して固定資産税を滞納し続けると、財産を差し押さえられる可能性が生じます。

土地や家屋といった不動産だけでなく、現預金や家電製品、自動車、宝飾品なども差し押さえの対象となるので注意が必要です。

差し押さえられた物件は一定期間経過後に競売にかけられ、落札されればその価格で売却されます。

売却金はすべて滞納額の支払いに当てられ、それでも足りない金額はさらに自分で納付しなければなりません。

支払いを滞納していて納付の当てがないなら、競売にかけられる前に少しでも有利に売却できるよう不動産会社に相談することをお勧めします。

こうした事例の売却を「任意売却」といいます。

こうした取引が得意な不動産会社に相談してみましょう。

延滞税の発生

固定資産税の納付期限を過ぎると、翌日から延滞税が発生します。

「支払いが難しいから」と放っておけばおくほど、負担が大きくなるということです。

延滞期間が1ヵ月程度なら年利2~3%程度の延滞税で済みますが、それ以上になると8~9%と税率が上がってしまいます。

延滞税の税率は自治体によって異なるので、気になる方は固定資産税の担当部署に確認してみましょう。

早めの相談を心がける

固定資産税の納付が難しそうだと感じたら、まずは役所の担当窓口に相談してみましょう。

役所は基本的に、期限内の支払いを強要して支払ってもらえなくなるよりも、柔軟に対応して少しずつでも納税してもらう方法を選びます。

相談すれば納付期限を猶予してもらえたり、延滞金の税率を下げたりしてもらえたり、延滞金が免除してもらえたりする可能性もありますので、早めに相談することが大切です。

固定資産税に関するよくある質問

固定資産税に関するよくある質問をまとめていますので、他の方の疑問点を自分たちに置き換えて考えてみましょう。

・固定資産税と都市計画税の違いとは?

・年数によって建物の価値が下がって固定資産税が0円になることはある?

・固定資産税に納得できない場合の対処法は?

順番に解説します。

固定資産税と都市計画税の違いとは?

固定資産税は、土地や家屋を所有している方全員に課税されるものであり、都市計画税は市街化区域内に土地や家屋を所有している方のみが課税の対象となる点に違いがあります。

尚、都市計画税の税率は0.3%の制限税率となっており、住宅用地については固定資産税同様に軽減措置が設けられていることを覚えておきましょう。

年数によって建物の価値が下がって固定資産税が0円になることはある?

年数の経過により、固定資産税が0円になることはありません。

最終残存率が定められていることが理由であり、最低でも2割の価値は残ることになりますので、仮に住めない家であっても納税が必要になります。

固定資産税に納得できない場合の対処法は?

固定資産税額に納得できない場合の対処法として、固定資産評価審査委員会に審査を申し出ることが挙げられます。

尚、審査申出ができる期間は、固定資産課税台帳に価格等を登録した旨の公示日から納税通知書の交付を受けた日から3か月以内となりますので注意しておきましょう。

固定資産税は負担を減らしながら支払おう

マイホームを取得する以上、固定資産税の支払いから逃れることはできません。

住宅の購入に対して、二の足を踏む方もいるかもしれませんが、各種軽減措置が設けられているため、そこまで不安に感じる必要はないでしょう。

軽減措置を利用して固定資産税の負担を減らしつつ、家計に無理のない返済計画を立てることが、家づくりでは重要なポイントです。

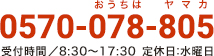

ヤマカ木材では、住宅の維持費用にも配慮した資金計画作成のお手伝いをしています。

家づくりでお悩みの方は、お気軽にモデルハウスへ足をお運びください。

QUOカードプレゼントキャンペーン実施中!

現在ヤマカ木材では、WEBでご予約いただいて来場されたお客様に最大で10,000円のQUOカードをプレゼントしています。

詳細はLINEよりお伝えしていますので、LINE友達登録後、ご確認くださいませ。